Uber Eats 配達パートナーは確定申告が必要!やらなくてもいいのはどんな人?

Uber Eats配達パートナーとして稼いだ報酬は、そのままの金額で振り込まれます。

アルバイトで稼いだ給料のように、税金が天引き(源泉徴収)されないのか疑問に思った方もいるのではないでしょうか。

登録の際にこのあたりは詳しく説明してもらえないので、税金がどんな扱いになっているのか知らない方も多いのではないかと思います。

この記事では、Uber Eats 配達パートナーの税金や確定申告について説明します!

- 配達パートナーの業務形態

- 確定申告とは

- 確定申告のやり方

- 確定申告会場以外で申告書作成・申告する方法

- Uber Eats の必要経費

- 青色申告で税金が安くなる

- 青色申告するには

- 確定申告でラクする方法

- インボイスはどうすればいいのか

- まとめ

配達パートナーの業務形態

Uber Eats 配達パートナーは、Uber Eats の従業員(社員やアルバイト)として雇われているわけではなく、個人事業主(フリーランス)として働いています。

そのため、働いた分の対価は給与ではなく報酬として支払われます。

給料でも報酬でもお金を貰えることには違いはないですが、雇用契約を結んでいるかどうかの違いで呼び方が変わります。

Uber Eats の場合は業務委託契約となるため、雇用契約は結んでいません。

雇用契約になると時間的な拘束や社会保険への加入義務などが出てくるので、Uber Eats の働き方だと業務委託の方が適しているということですね。

個人事業主とは?開業届が必要?

法人を設立せず個人で仕事をしている人のことを個人事業主といいます。経営者でも会社員でもアルバイトでもない自分で稼いでいる人のことです。

個人事業を始めたら税務署に開業届を提出することになっているのですが、Uber Eats などフードデリバリーの配達だけをやっていて開業届を出している人はあまり多くないです。

そんなの知らなかったよ~!という人も多いと思いますが、開業届は提出しなかったからといって罰則はありませんので、ご安心ください。

ただ、青色申告するためには開業届が絶対に必要になります。青色申告すると税金を安くできるので、ある程度の稼ぎを見込める方は検討をオススメします。

(青色申告については記事後半で詳しく説明します)

確定申告とは

Uber Eats の報酬は、税金が引かれず稼いだ金額がそのまま振り込まれるので、自分で税金を計算して支払わなくてはいけません。

1年間(1月1日~12月31日)に稼いだ金額から、必要経費や控除を差し引き所得税を計算して納税します。

これがいわゆる確定申告という手続きになります。

サラリーマン(会社員)として働いていると、源泉徴収や年末調整という形で所得税を計算して納めているので、なかなかなじみがない作業だと思います。

ただ、Uber Eats 報酬をもらったからといって、必ずしも全員が確定申告をしなければいけないわけではありません。まずは自分が該当するのかをチェックしましょう!

確定申告が必要ない人

収入から必要経費を引いて、一定額を越えなければ確定申告自体しなくてOKです。

収入額のラインは、給与所得があるかないかで2通りあります。

- 給与収入があり、副業の所得が年間20万以下

- 個人事業主で、所得が年間48万以下

※2020年から基礎控除が38万円から48万円に引き上げられました。ただし所得制限あり

会社員やアルバイトとして働いていてUber Eats を副業でやっている人は20万円以下、Uber Eats 専業で他に給与収入がない人は48万円以下とおぼえましょう。

確定申告はいつ・どこで?

確定申告の期間は毎年2月16日~3月15日です。土日と重なる時は翌週の月曜日に繰り下げとなります。

3月15日の期日に間に合わなかった場合、期限後申告をすることもできますが、延滞税や無申告加算税を追加で払うことになってしまいます。

直前になって慌てないように、普段から収支の管理をしておくといいでしょう。

確定申告会場は税務署だけでなく、市民ホールやショッピングセンターの場合もあります。最寄の確定申告会場は国税庁のサイトでチェックしておきましょう。

確定申告のやり方

Uber Eats 配達パートナーが確定申告をする手順をざっくりまとめます。

確定申告の手順を簡潔に説明するとこのような流れとなります。

- 日々の収支を帳簿に付ける

- 経費や控除を計算する

- 確定申告書を作成する

- 税務署に確定申告書を提出する

やったことがないと、正直言ってどこからどう手を付けていいのかわからないと思います。

帳簿といっても難しく考える必要はなく、家計簿レベルの内容で大丈夫です。エクセルでもノートでもいいので、何月何日に何円の収入があったのかを記録するところから始めましょう。

仕事に関連する出費は経費にできるので、領収証やレシートを保管しておいて、確定申告時にまとめて計算すればOKです。

確定申告書の作成も難しそうに感じますが、これも特別な知識がなくてもできるので安心してください。会場に行けば職員の方がどこに何を書けばいいのか、PCの入力まで詳しく教えてくれます。

ただ、確定申告会場はものすごく混雑するので、半日~1日がかりを覚悟しなくてはいけません。時間に余裕を持ってスケジュールを組みましょう。

自分で申告書を作れるようになれば、郵送やネットで終わらせることもできます。

最近は初心者でも使いやすい確定申告ソフトが増えているので、だいぶ取り組みやすくなっていると思います。

Uber 明細書の出し方

Uberの明細書はPDFでダウンロードすることができます。収入の証明として一番確実なものなので、保存しておくことをオススメします。

まずはUberアカウントにログインしましょう。配達アプリで使用しているものと同じメールアドレスを入れ、電話番号によるSMS認証を行います。

Uber ログイン | Uber 公式サイト

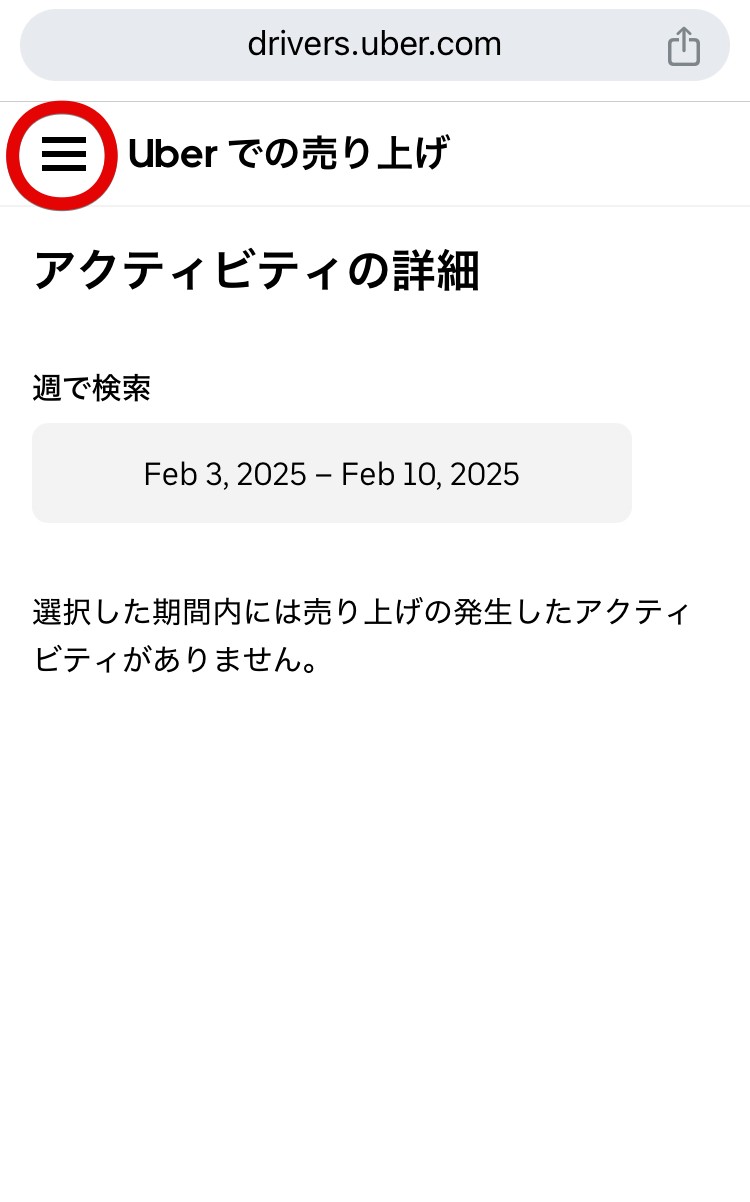

ログインできたら、「左上のメニュー」を押し、「売り上げ」→「毎週の明細」と進みます。

このように毎週の明細が表示されるので、必要な明細書をダウンロードしていきます。

明細書がダウンロードできました!

1ページ目にはざっくりな売り上げしか載ってませんが、2ページ目以降に詳細な乗車や金額の記録も全て載っています。

確定申告会場以外で申告書作成・申告する方法

確定申告会場は混むし、出来れば行きたくないな・・。

という方は、確定申告書をオンライン(国税庁 確定申告書等作成コーナーで作成することができ、会場に行かずに済ませることもできます。

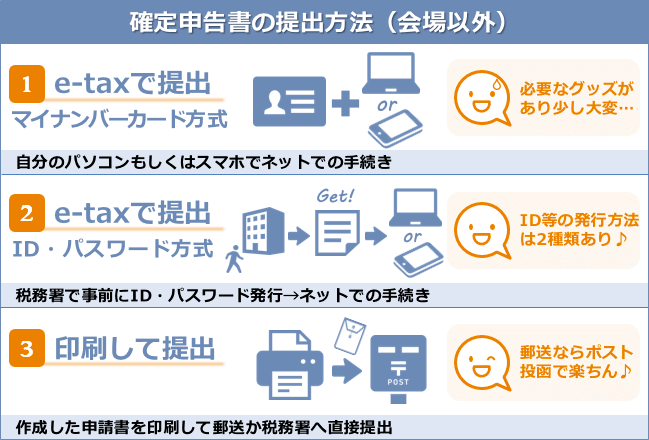

申告書の提出方法を簡単に解説します!

【1】e-taxで提出~マイナンバーカード方式~

必要なもの

- (1) マイナンバーカード

- (2) ICカードリーダライタ もしくは マイナンバーカード対応のスマホ

- (3) 利用者識別番号と暗証番号

- (2)を持っていない時は用意する必要があり、手続き自体も複雑で最初は割と大変です……。 「利用者識別番号」は印刷して保存しておきましょう!

【2】e-taxで提出~ID・パスワード方式~

必要なもの

税務署で発行されたID・パスワード

- ★発行方法 (1)

- 税務署に直接行く

- 顔写真付の本人確認書類が必要

- ★発行方法 (2)

- 自宅から登録-k マイナンバーカードとICカードリーダライタが必要

- 事前に税務署でID・PWを発行する (1) の場合は、ネット申請時にはマイナンバーカード等はなくてOKです。

【3】印刷して提出

提出方法は3種類あり

- 所轄の税務署に郵送

- 税務署の「時間外収受箱」に投函

- 窓口に提出

- 郵送は普通郵便でポストに投函するだけなので楽々♪ ただ、申告書に不備があると作り直しになるので、日にちに余裕をもって提出しましょう。

Uber Eats の必要経費

仕事に必要なものを購入した場合は、経費として収入から差し引くことができます。

所得を減らすことで税金を安くすることに繋がるので、必ず記帳しておきましょう。

ただし、なんでもかんでも経費にできるわけではありません。

経費にできるもの

- 配達車両(自転車、原付バイク)

- レンタサイクル利用費

- ガソリン代、整備費

- 交通費

- 備品(スマホホルダー、モバイルバッテリー、ヘルメットなど)

- スマホの通信料や通話料

Uber Eats 配達パートナーの仕事に必要なものは、すべて経費にすることができます。仕事に関係するものを購入した際は、必ず領収書をとっておくようにしましょう。

手書きの領収書ではなくレシートでも問題ありません。感熱紙のレシートは熱や光に弱いため、財布に入れっぱなしにすると印字が消えてしまうので注意です。電車賃は切符を購入した際に券売機で領収書を発行するか、Suicaの利用履歴を印字する方法もあります。

配達車両など10万円を越えるような高額なものは一度に経費にすることができず、減価償却といって数年に分けて経費に計上することになっています。(自転車は2年、原付は3年というように耐用年数によって決められています)

スマホのようにプライベートでも使用するものを経費にする場合は、仕事で使う割合だけを経費にすることができます。これを家事按分と言います。

家事按分は使用時間で割合を決めるのが一般的です。例えば、自転車をUber Eats で1週間に30時間、本業の通勤や趣味のサイクリングで20時間使用する場合、60%を経費とします。

このように経費に関しては色々と細かいルールがあるので、ひとつひとつ調べながら記帳していきましょう。

経費にできないもの

- 家賃

- 飲食代

- 配達時に着る服

- 交通違反の罰金

Uber Eats 配達員として仕事のために必要ないものは、経費としては認められません。

自宅を待機場所として使っている場合は家賃もUber Eats の仕事に関係していないとは言い切れないですが、これはちょっと厳しいでしょう。

飲食や服は配達の仕事をしていなくても必要なものなので、経費にはできません。

ただし、夏場の水分補給だったり、真冬の防寒着だったりは配達員の仕事に直接関係しているので、経費にすることができます。

また、配達員同士の情報交換のために食事した場合は、接待交際費にできるでしょう。

交通違反の罰金は仕事と密接に関係していますが、経費というシステムは税金を減らすものなので、罰金を払って税金が減るのはおかしい、ということで経費にできません。

経費についてはケースバイケースなところがあるので、とりあえず領収書を取っておいて、申告時期に改めて考えるといいでしょう。

青色申告で税金が安くなる

確定申告には白色申告と青色申告の2種類があります。

特に何もしないで確定申告会場に行けば、自動的に白色申告となります。事前申請が必要なく簡単な帳簿付けでできますが、特別控除を受けることができません。

青色申告は複式簿記という方法で記帳しなくてはいけないので、専門知識や会計ソフトが必要になりますが、65万円の特別控除を受けることができます。

節税効果が非常に大きいので、ある程度収入が多くなってきたら青色申告を検討してみましょう。

青色申告するには

青色申告は控除額が大きいだけあって、誰もが簡単にできるわけではありません。65万円の青色申告特別控除を受けるには、以下の条件を満たさなくてはいけません。

- 事業所得であること

- 複式簿記で記帳すること

- 開業届と青色申告承認申請書を提出すること

- 損益計算書と貸借対照表を作成すること

- 3月15日の提出期限を守ること

- 電子帳簿での帳簿保存または電子申告を行うこと

10万円控除であれば単式簿記による記帳と、損益計算書の作成だけでいいので難易度は下がりますが、せっかく青色に挑戦するのであれば55万控除を目指したいですね!

なお、青色申告には事前申請が必要なので、確定申告の時期になってからでは間に合わない点に注意しましょう。

最寄りの税務署に行って、青色申告承認申請書という書類を、青色申告をしようとする年の3月15日まで(その年の1月16日以後、新たに事業を開始した場合は開業日から2か月以内)に提出すればOKです。

確定申告でラクする方法

- 税理士さんにお願いする

- 青色申告会に入る

- クラウド会計ソフトを使う

確定申告を初心者が全て自分だけでやるのは、勉強も必要になるし正直かなり大変です。

ですが、色々とラクする方法があるのでご安心ください。多少お金はかかりますが、仕事に専念するためには仕方ない出費かなと思います。

税理士さんにお願いする方法は、一番簡単で安心できる方法です。サラリーマンの副業程度であれば3万円~が相場となります。

記帳まですべて丸投げすると10万円~かかることもあり、Uber Eats の確定申告としてはあまり現実的ではないかもしれません。

青色申告会は地域の駆け込み寺みたいなものです。確定申告で困ったことがあればなんでも相談に乗ってもらえます。

記帳や申告書の作成をサポートしてくれ、知識0から始めても確定申告が出来るようになります。地域によって金額は変わりますが、入会金と年会費で年間1~2万円ほどかかります。

オススメはクラウド会計ソフト

クラウド会計ソフトは、個人事業主向けのプランなら月1000円以下で利用できます。

銀行口座やクレジットカードと連動すれば自動で記帳してくれるし、フォームに沿って記入していくだけで簿記や会計の知識がなくても申告書を作れるのが特徴です。

Uber Eats の仕事だけだとシンプルな収支ですし、電話やメールでサポートを受けられるので初心者でもそこまでハードルは高くありません。

クラウド会計ソフトは「freee」がメジャーどころです。

無料トライアルもあるので、気軽にお試しすることができます。

最近はスマホアプリから確定申告ができます。いい時代になりましたね。

マネーフォワード クラウド 確定申告アプリPRインボイスはどうすればいいのか

2023年10月1日からインボイス制度が始まります。

Uber Eats はインボイス登録しているかに関わらず、報酬金額を変えないことを発表しました。

つまり、今まで通り免税事業者として続けることが可能なので、配達パートナーは何も対応しなくても大丈夫です。

今のところUber Eats 配達パートナーだけをやっていてインボイスに登録申請するメリットはないので、必要になってから対応しても問題なさそうです。

出前館やmenuについても同様にインボイスに登録するメリットはありません。

Woltでは、インボイス登録している場合は消費税分を上乗せして支払いし、登録していない場合は消費税抜きで報酬を支払う対応となるため、場合によってはインボイス登録するのもアリです。

インボイスについて詳細はこちらの記事にまとめています。

まとめ

確定申告は面倒くさいし難しいし、できることならやりたくない作業ではありますね。

やらなくてもバレなければ大丈夫!と思う人もいるかもしれませんが、収入があるのに税金を払わないのは脱税という犯罪行為になってしまうので、絶対に申告はしないといけません。

発覚すれば追徴課税として無申告加算税を追加で払うことになります。Uber Eats で言うところのブーストみたいなものです・・。

確定申告って最初はややこしく感じますが、フードデリバリーの収入や経費だけであればそこまで複雑なことはないですし、今は会計ソフトも優秀なので思ったより簡単にできてしまいます。

確定申告の時期になってから焦ってやり始めると大変なので、できることから早目に準備しておくことをオススメします!